誰にでもある相続のお話し

簡単な流れについて、一般的な例を図で説明します。

※⑥財産の調査の内訳

➀から➇の順で進んで行きます。

お困りのことがございましたら、弊事務所までご相談ください。

それぞれ次の書類が必要となります。

法務局で認証を受け、「法定相続情報一覧図」を作成することで、公的な証明として相続手続きで使うことができます。

法定相続情報一覧図とは、亡くなった被相続人の相続関係を1通の用紙に記載したものです。

不動産の名義変更や相続の申告などの相続手続きごとに被相続人と相続人の戸籍謄本を提出する必要があり、取得の手間が負担になります。

この点、法定相続情報一覧図を作成し、認証を受けると、同じ戸籍謄本を何通も用意する手間がなくなり、相続手続きが簡単になります。

民法上に定められた人で、ケースにより相続する順序が違います。

墓地や墓石、仏壇などは相続税がかからないため、生前に購入し相続財産から現金を減らしておくことで節税になります。

亡くなった後に相続した財産で墓地や墓石を購入しても非課税とはなりません。生前の相続対策として考慮する案件です。

よほど特殊な例でない限り、一般的にはそのような方法はありません。

相続される方が亡くなり、その旨を銀行に連絡すれば即座に被相続人の口座は閉鎖され、銀行取引は出来なくなります。従って、もし相続が発生したら、必要なお金は予め引き出しておいて、その後に銀行に連絡すればよいでしょう。しかし、いつまでも放置して銀行取引を継続しているのは好ましくありません。やはり、早期に連絡すべきでしょう。

但し2019年7月から預金閉鎖の不便を解消するために150万円を上限に引き出せるようになりました。

配偶者が相続する財産が、1億6000万円と法定相続分の金額のいずれか大きい金額までは、税金がかかりません。

(令和3年4月1日現在法令等)

配偶者は二人三脚で財産形成に貢献してきたという考えのもと、大きな税額控除が認められています。

ただ、配偶者の税額軽減が大きいからという理由で、配偶者に多くの財産を相続させると、次に配偶者から子どもに相続される時(二次相続)に子どもたちの税負担が大きくなる可能性があります。

相続税の申告期限は、亡くなってから10ヶ月以内です。

但し、コロナなどが原因の理由により、申告できない場合は延長できます。

相続税の申告は、財産が少額であれば(いくらまでの財産なら、相続税はかからないのでしょうか? 参照)必要ありません。

相続税額が発生するようなら、申告は期限までにしなければならず、申告をしないと無申告加算税、延滞税などがかかります。

全体の相続税を算出し、これを各自に按分します。

総相続財産から債務を引いた純相続財産から基礎控除を引きます。これを法定相続通りに按分し、各自の相続財産から、各自の相続税を算出します。これを合計したものが相続税額の総額となります。この相続税の総額を各自の実際の相続分(取り分)で按分した金額が、各自が納める税額になります。

【例】相続人は妻と子供2人

| 実際相続分 | 法定相続分の税額 | 実際支払額 | |

|---|---|---|---|

| 妻(配偶者控除) | 45% | 700万円 | 0円 |

| 長男 | 30% | 287.5万円 | 382.5万円 |

| 長女 | 25% | 287.5万円 | 318.7万円 |

| 計 | 100% | 1,275万円 | 701.2万円 |

相続税を低くするには、財産の評価額を下げたり、負債を多くして課税額全体を下げ、税率の低下を図ったり、相続人を増やしたりなど、色々な方法があります。

どんな方法を使うかは、弊事務所にご相談ください。

明らかに借金などのマイナスの財産が多い場合は、相続放棄するのが一般的です。

相続開始を知った日(通常は、亡くなった日)から3ヶ月以内に、家庭裁判所へ相続放棄を申し立てる必要があります。

ただ、現預金や不動産などのプラスの財産も相続できなくなります(例えば、車だけ貰おうという事もできません)。但し、プラスの財産の範囲内でマイナスの財産を引き継ぐ限定承認という手続きもあります。これも相続開始知った日から3ヶ月以内に家庭裁判所に申し立てをします。

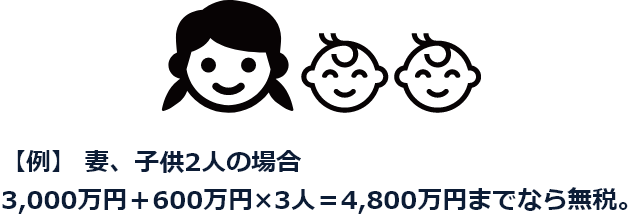

3,000万円+600万円×法定相続人の数までなら課税されません。(令和3年4月1日現在法令)

例 – 妻、子供2人の場合 3,000万円+600万円×3人=4,800万円までなら無税。 法定相続人が多いほど、非課税とされる金額が大きくなります。過去には養子をたくさんとる事で、節税する事も行われていたようです。現在は相続税法上で認められる養子の人数(法定相続人として認められる養子の人数)には制限があります。

原則、お金に換算できるものは、全て相続財産です。ただ、借金などのマイナスの財産もありますので、要注意です。

一般的に言われているプラスの相続財産は、現預金や株式、不動産、書画・骨董品などです。また、生命保険金や死亡退職金なども、亡くなった時点で本人の手元にあったお金ではありませんが、みなし相続財産として金額によって相続税の対象となります。また、ローンや病院に対する未払金などの債務も、マイナスの財産として、相続財産の一部になりますので要注意です(相続財産からマイナスできます)。なお、墓地や仏壇など、金銭的な価値があっても、相続税がかからないものもあります。

名義預金(父親の名義ではないものの、父親の収入で貯蓄してきた預金)として、相続税の対象とされる事があります。 一般的に夫婦の財産は共有のものであるという考え方もありますが、法律上はそうではありません。父親が取得した財産は父親本人が取得したものと考えますので、母親の名義でも、父親が稼いだ収入で貯蓄してきた預金であれば、相続税の課税対象となります。孫も預金の存在を知らされていたかもしれませんが、孫本人が稼いで貯蓄した預金でなければ、相続税の課税対象となります。

販売実例価格(中古車販売業者などの販売価格)や精通者意見価格(買取業者の買取価格)を参考にして評価します。最終的にどちらも不明な場合は、新品価格から減価償却費相当額を差し引いた金額で評価します。

財産分けがまとまらない場合が多いものです。この場合は、法定相続分通りに財産分割が出来たとみなして申告書を作成し、納税します。

後日、分割協議が成立したら、各自の実際の取り分に応じて、法定相続分との差額をそれぞれ調整します。

但し、3年以内にまとまらないと、小規模宅地の特例(亡くなった父親が住んでいた敷地は、評価額が80%も下げられると聞きましたが、本当でしょうか? 参照)などが受けられなくなり、高い税金を支払わざるを得なくなる事にも要注意です。

父親が認知の手続きをとる事で相続人となります。

認知手続とは‐婚姻していない男女の間に生まれた子供は、父親が自分の子として認める事で、戸籍窓口に認知届を提出します。認知をする事で法律上の親子関係が認められ、戸籍に記載される事になります。

事業継承税制を使えば、株価がいくら高くても、贈与税および相続税の納税猶予が受けられ、一定の条件を守れば今後、会社が存続する限り、納税の心配はありません。

但し、この特例を受けるためには、その手続きを専門家(税理士など)に依頼し、指導を受ける必要があります。

必要ある場合は弊事務所にご相談下さい。

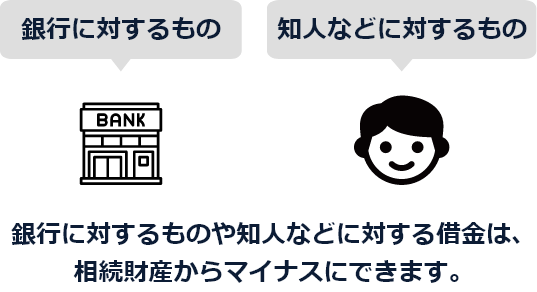

借金(銀行に対するもの、知人などに対するもの)は、相続財産からマイナスにできます。

この点、節税のために借金をして不動産を購入する方もいらっしゃいます。相続税上は節税になるケースもありますが、後で借金が返済できずに困っている例もよく見ます。くれぐれもご注意ください。

亡くなった方の住民税や健康保険の未払分を支払った場合、その未払金は相続財産からマイナスできます。

逆に未収入金などが回収された場合、その金額は相続財産に加算されます。

葬式の費用(葬儀屋への支払い、葬儀会場での飲食代、お寺への支払いなど)は、相続財産からマイナスできます。なお、香典返しの費用はマイナスすることができませんのでご注意ください。これに対応して、香典としてもらったお金は収入にあげる必要はありません。

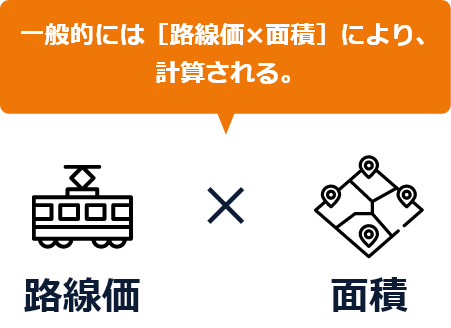

色々なケースがありますが、最も一般的には[路線価×面積]により、計算されます。

路線価とは家の前の道路の値段の事で、国税局で決められています。路線価のない所は倍率方式といって、固定資産税評価額に倍率をかけた数値で評価されます。土地の評価は複雑なので、弊事務所にご相談下さい。

残された配偶者が、今まで通り自宅に住み続けられる権利です。

配偶者が住み続ける場合、自宅の建物と土地を相続して住み続けるのが一般的でした。その場合、建物と土地を相続する分、現預金などの取り分が少なくなります。配偶者居住権を設定する場合、建物と土地は、【1】建物の配偶者居住権【2】建物の所有権【3】土地の配偶者居住権(敷地利用権)【4】居住建物の土地等の所有権の4つに細分化されます。

例えば、【2】と【4】は息子に相続させ、配偶者は【1】と【3】だけ相続すれば、従来通り【1】~【4】の全てを相続する場合に比べ、他の相続財産の取り分が増え、なおかつ住み続ける事も可能です。

以上、わかりにくいかも知れませんが、まずは「今まで通り自宅に住み続けられる権利」とご理解頂ければ、結構です。

一定の要件を満たすと、評価額を下げる事ができます。

小規模宅地の特例という制度があります。利用すると評価額を減額できますが、二世帯住宅、老人ホームに入所していた場合など、状況に応じた要件がありますので、適用を考えている場合は、該当するかどうかをよく確認する事が必要です。80%の控除は節税効果が大きいので、ご検討される場合は弊事務所にご相談ください。

現金預金が少なくて、多額の相続税を支払えないという事もよく起こります。このような場合、以下の方法により納めます

しかし、それぞれ問題があります。 (1)は金利が高く、担保が必要。(2)は必ずしも納める土地と税務署が求める土地が一致しない。(3)は(1)同様に担保がいる上、金利もかかります(但し、金利は延納より利率が低い点は利点となります)。(4)は売却した利益に所得税がかかります。

貸家建付地の評価になります。

所有する土地に自分でアパートなどを建てて、人に貸している土地を貸家建付地といいます。以下の算式で計算されます。

・自用地評価額 × ( 1 - 借地権割合 × 借家権割合 × 賃貸割合 )

自用地とは、自分で使っている土地や未利用の土地の事です。なお、現在の借家権割合は一律30%となっています。

例 – 自用地の評価3,000万円、借地権割合60%、借家権割合30%、貸付割合90%

3,000万円 × ( 1 – 0.6 × 0.3 ×0.9 )= 3,000万円 – 486万円 = 2,514万円

生命保険金はみなし相続財産といって、法定相続人一人当たり500万円を控除できます。

それ以上の入金は課税対象になります。

従ってこのご質問の場合は、3000万円 − 500万円 × 3人 =1500万円 が入金額から引かれ、残額の1500万円が相続財産として課税対象になります。

解約返戻金があるものは、相続財産として評価する事になります。

被保険者である奥様がお亡くなりになったわけではないため、死亡保険金はまだ支払われません。ただ、

解約すれば解約返戻金を受け取れるため相続開始日時点での解約返戻金相当額が評価額となります。契約している生命保険会社に確認をして下さい。なお、掛捨ての解約返戻金のないものは、相続税の課税対象にはなりません。

子供がいない場合、配偶者の他、夫の父親母親や兄弟姉妹が相続人になります。

この場合、配偶者に全ての財産を確実に相続させる場合には、遺言書を作成する必要がありましたが、遺言書がない場合には、兄弟にも相続する権利はあります。

(但し、兄弟には遺留分がないため、遺言書で全財産を配偶者に残す事が可能です。)

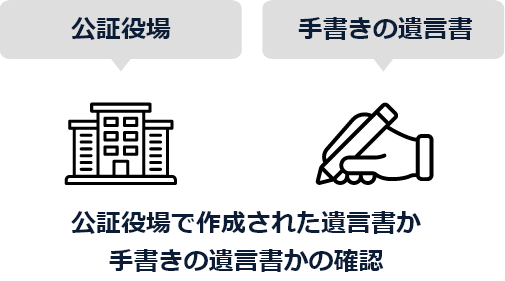

まず、公証役場遺言(公証役場で作成された遺言書)か自筆証書遺言(手書きの遺言書)かを確認して下さい。

公証役場で作成された遺言書は開封しても問題ありません。自筆の遺言書は家庭裁判所で検認(偽造などを防ぐため、お亡くなりになった方が作成されたものかどうかを確認し、認定すること)を受けてから開封して下さい。

令和2年7月10日より、法務局で預かってもらえるようになりました。

この制度を利用すると、紛失や第三者による破棄・偽造などの問題点が解消されます。また、家庭裁判所の検認も不要となります。

遺留分があるので、その部分は取り戻す事ができます。

遺留分とは、法定相続分の半分をもらえる権利の事です。法定相続人は相続発生の事実を知った日から一年以内に申し出れば受け取れます。なお遺留分は金銭の支払いを請求できます。

相続財産をもらえれば、それが課税される程の財産なら当然、税金は発生します。 あなたは法定相続人ではありませんが、法定相続人ではない者は、遺贈(亡くなった人から財産を贈られた)分につき、通常の相続税で計算した金額の20%を加算した金額を支払わねばなりません。割高となりますが、本来、相続権がないため負担増となります。