ふるさと納税の節税効果

以前の記事で、相続税がかからない財産は7項目あり、その1つに「相続税の申告期限までに国、地方公共団体、又は公益を目的とする事業を行う特定の法人に寄附したもの」という項目があることを説明しました。

「以前の記事↓」

https://hachioji-sozoku.jp/2023/06/07/hurusatonouzei/

「ふるさと納税」もそれに該当し、その寄附した金額は確定申告でも利用することができます。

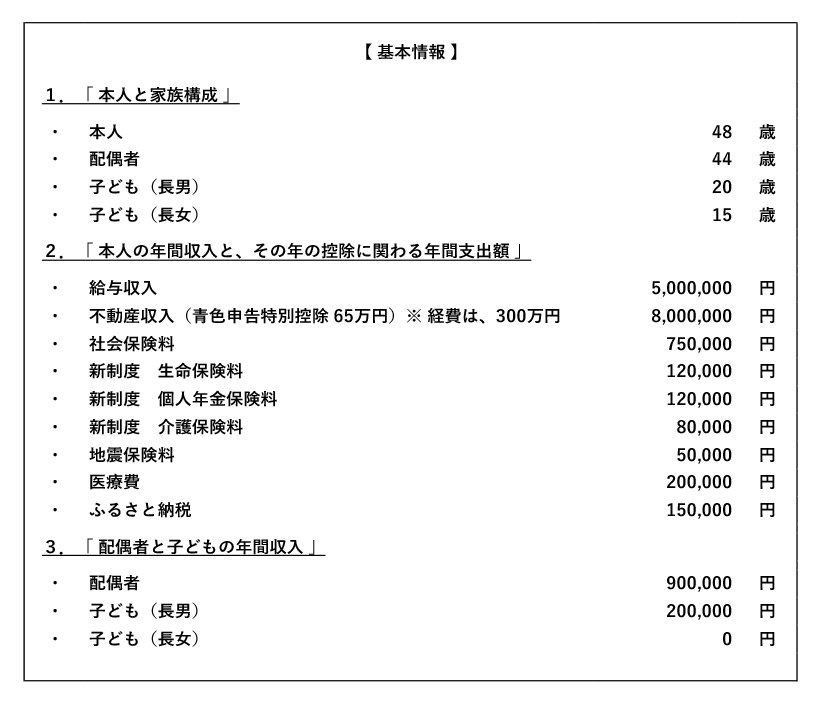

年末も近づいてまいりましたので、今回は、確定申告で「ふるさと納税」を利用した時の節税効果を、次の【基本情報】をもとに、シュミレーションしてみようと思います。

中身を見ますと、配偶者と長男が扶養の範囲内で所得控除の対象となっています。

長女は、児童手当の支給を受ける年齢ですので、収入がなくても扶養控除の対象外です。

収入は2種類で、その内の不動産は収入8,000,000円から、経費3,000,000円と青色申告特別控除額650,000円を差し引いた後の4,350,000円が所得になります。

その他、保険料以外に医療費200,000円と、「ふるさと納税」の寄附が150,000円あるという内容です。

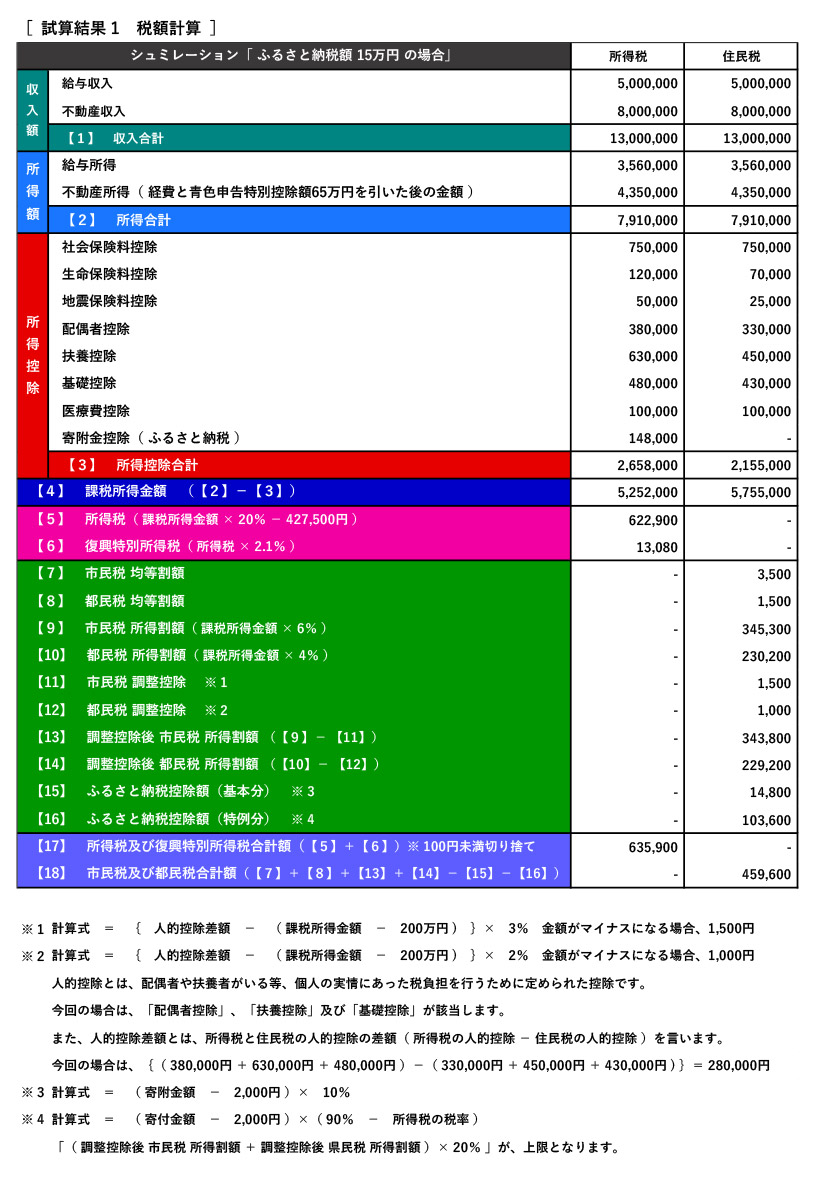

では、以下の試算結果を見ていきましょう。

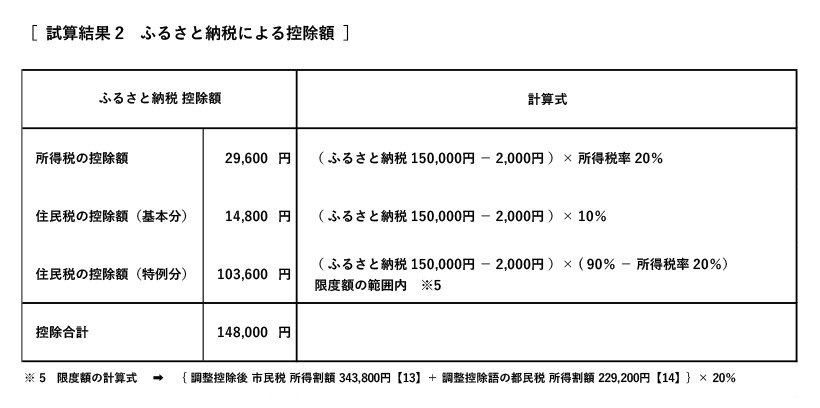

試算結果を見ると、所得税は635,900円、住民税は459,600円、「ふるさと納税」による控除額は148,000円になりました。

「ふるさと納税」は150,000円を寄附して、税額が148,000円下がりましたので、実質2,000円の支出で済んだことになります。寄附した分の返礼品が届くことを考慮すると、少し得した気分になるのではないでしょうか。

また、「ふるさと納税」は、収入額に応じて、これ以上寄附しても控除額が増えなくなる限度額があります。

例えば、200,000円を寄附した場合と、300,000円を寄附した場合の控除額を計算した結果、結局、どちらも同じ198,000円の控除額しか出ないのであれば、200,000円までの寄附に留めておいた方が良いということです。

なお、「ふるさと納税」は毎年、12月31日までに行うことで、年明けに行う確定申告で利用できます。

ご興味のある方は、「ふるさとチョイス」や「さとふる」などのサイトを覗いて、どんな返礼品があるのか、見てみてはいかがでしょうか。