相続税を支払えない場合(2)物納

前回の続きで、物納する場合について説明します。

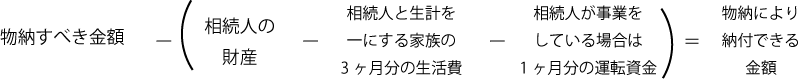

物納とは、現金で一括納付が困難であり、延納も難しい場合、現金でなく物で納めることを物納といいます。物納は相続税が払えない場合の最後の手段です。物納が認められる場合。物納が認められる金額は、次の算式によります。

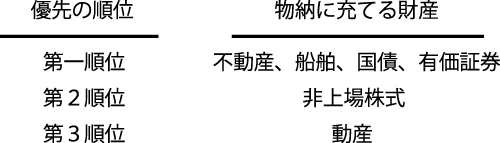

物納はどんな財産でもよいという訳ではなく、その優先順位が決められています。

原則的に優先順位の高い財産から物納に充てられます。但し、管理処分不適格財産といって、物納ができないもの(担保権が設定されている財産や、権利につき争いのある財産等)、また物納劣後財産といって、他に物納財産がない場合のみ物納ができるもの(法律違反して建設された建物等)は原則的には物納に充てられません。また遺産分割できてない財産は物納の対象になりません。

物納を申請するには次の書類を税務署に提出しなければなりません。

①物納申請書 ②物納財産目録 ③金銭納付を困難とする理由書 ④物納手続き関係書類

このように物納も単純ではありませんが、物納をするメリットとディメリットは次の通りです。

物納のメリットは ①現金を用意しなくてよい。 ②自分で財産を売却する必要がない。③物納許可限度額までは、譲渡所得税がかからない。等があげられます。

物納のディメリットは ①物納が許されるまでの期間について利子税(利息)が課される。 ②物納する財産の評価額が市場価格より低くなる。 ③物納申請手続きが煩雑。 ④税務署が敬遠する等 が考えられます。

バブル時代には物納が大いに流行ったことがありましたが、物納は審査が厳しく、私たちが物納したいものでも、なかなか認めてくれません。現実的には条件の良いものが認められ、条件の悪いものは却下されています。従ってあまり利用されていないのが現状です。どうしても必要な時は我々税理士にご相談ください。